さて、今回はクレカ納税についてです。2017年よりクレジットカードで納税を行えるようになっていますが、実際に行った人による記事をあまり見かけなかったので備忘録として記録することにしました。参考になれば幸いです。

ご質問等ある方は、お気軽にお問い合わせ下さい。

実際の手順についてはここからどうぞ

どのクレカで納税するべきか?

考え方

まず、第一にクレジットカード納税をする場合に用いるクレジットカードを考えていきます。選定するポイントとして、還元率・決済特典・限度額の3要素を見ていきます。

還元率

クレジットカードで納税する場合、0.83%の手数料が上乗せされます。したがって、還元率が0.83%未満のカードで納税するメリットはほぼ皆無と言えます。

基本還元率が1%のカードであっても、例えばダイナースやアメックスは納税でポイント還元率が半分になるため損してしまうことになります。※ダイナースではコンパニオンカードでは納税でも1%の還元率になります

また還元率が0.5%であっても、三井住友 ゴールドNLやエポスゴールドのように100万円決済することで10,000ボーナスポイントが付与されるカードの場合は、100万円ちょうどを決済すると還元率1.5%となり得になります。

決済特典を狙う戦略

還元率が劣っていても、100万円や400万円などの決済条件を達成することで、特典が付与されるカードがあります。例えば、三井住友カード ゴールドNLでは、100万円決済することで年会費が永年無料になります。(2023年よりOliveができたので今からだとOliveがおすすめです)

税金決済で還元率が半分になるアメックスでも、Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードでは400万円決済することでプラチナエリートになることができます。Hiltonとの提携アメックスでもプレミアムカードでは200万円決済でダイヤモンド会員になることができます。

ホテル提携アメックスは、還元率が半分になっても1.5%で付与されるためマイル換算還元率では損ですが、該当ホテルで1ポイントを1円程度で使うことができれば一応プラスになります。納税で上級会員を目指すのは一つの戦略としてありです。

また入会キャンペーンを狙うのもありです。例えば、ANAアメックスであれば入会後3ヶ月以内に150万円決済すれば十数万マイルというように、アメックスのプロパーカードは大盤振る舞いな入会キャンペーンを定期的に実施しています。タイミングが合わないといけませんが、通常の生活費だけでは達成しにくいキャンペーンでも、納税であれば簡単に終わらせることができるかもしれません。一考の余地ありです。

限度額(事前入金)

また納税額によっては限度額が問題になってきますので、スムーズに納税するためには事前にカード会社の口座に振り込むことで限度額を超えた決済を可能にする制度が用意されている必要があります。代表的なところでは、アメックスやラグジュアリカードが対応しており、ラグジュアリーカードは9,999万円まで対応可能としています。なお、9,999万円を超える納税でも複数回に分ければ可能であるため理論上は決済可能です。

表向きにはアナウンスされていないカードでも、問い合わせれば可能なことはあるので一度確認することをおすすめします。しかし、数千万や億単位の決済をしなければならない場合は断られる可能性もあるので留意が必要です。年会費が高いクレジットカードはある程度の融通がききます。

具体的なおすすめカード

下記で簡単におすすめカードを掲載していますが、納税額によってはこれらのカードを複数使って特典を複数享受することも可能です。1%の還元で良ければショッピングプレミアム付きのJALカードなどの航空系カードがおすすめです。

セゾンプラチナ・アメリカン・エキスプレス・カード

年間1,000万円決済まではJALマイル還元率が最大1.45%となり、圧倒的なマイル還元率を誇ります。税金でも還元率が半分とならないのに加えて、年会費が半額の11,000円になる200万円の決済条件に税金支払いが含まれます。ビジネスカードと個人カードがあり、さらにビジネスカードにはポイント還元の代わりに1%キャッシュバックとなるセゾンプラチナ・ビジネス プロ・アメリカン・エキスプレス・カードが用意されています。プロカードでは、1%キャッシュバックがなくなるものの最長84日まで金利負担ゼロで支払いを猶予することできるスキップ払いも選択できます。

また、コンシェルジュがダイナースプレミアムと同じテングループであるので、カードとしての性能もかなり高いです。コンシェルジュへメールで依頼することもできますし、コンシェルジュのクオリティだけでは本家アメックスプラチナを超えている部分があります。複数枚登録しているとスマホアプリが重くなる点などセゾンゆえの欠点はあるものの、1,000万円までであれば非常におすすめな一枚です。

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カード

年間400万円決済でMarriott Bonvoyグループホテルで朝食無料やラウンジアクセスの特典が付与されるプラチナエリート会員になることができます。還元率はアメックスプロパーカードであるため半減してしまいますが、それでも1.5%の還元率でMarriott Bonvoyポイントが付与されるため、ポイントをホテル宿泊に使えば手数料以上の還元を受けることができるかもしれません。

マイル目的であればあまり良い選択ではありませんが、ホテルのステータス狙いであればおすすめできます。400万円を達成した翌月からプラチナエリートに昇格し、そこから12ヶ月間ステータスが維持されます。詳しいカード情報は、様々な場所で解説されているので割愛します。

※営業担当をご紹介可能です。ご希望の場合はお問い合わせフォームよりご連絡下さい。

Hilton Honors アメリカン・エキスプレス・プレミアム・カード

Marriott Bonvoy アメリカン・エキスプレス・プレミアム・カードと同様にステータス狙いであればありです。こちらは200万円決済でダイヤモンドステータスが付与されます。

ヒルトンポイントはマリオットポイントよりも扱いづらく、ホテル宿泊に使う場合でもポイント単価が下がる印象です。マリオットは1P=0.7~1.1円で、ヒルトンは1P=0.5~0.8円のイメージです。両者ともに、ある程度ポイント単価が高いタイミングと場所を狙って実現可能な経験上の感覚値です。

※営業担当をご紹介可能です。ご希望の場合はお問い合わせフォームよりご連絡下さい。

ラグジュアリーカード ゴールドカード

ラグジュアリーカード ゴールドカードは還元率が1.5%のクレジットカードとなっています。年会費が22万円と高額ですが、新生銀行経由の申し込みであれば半額の11万円となり、営業担当紹介経由であれば5万ポイント(実質5万円)が還元されます。

新生銀行経由であれば約1,600万円以上納税、紹介経由であれば約2,500万円以上納税する場合に年会費以上のポイント還元を受けることができます。ラグジュアリーカードのポイントはキャッシュバックという形で現金と実質同じ形で還元を受けることができるため、マイルやポイントに興味がない場合は最適です。

また、ゴールドカードはラグジュアリーリムジンなどユニークな特典があるので、一年間の間に上手く使うことができればキャッシュアウトなしで特典を享受することができます。

法人税や所得税などでコンスタントに多額の納税を行っている方は特におすすめです。ビジネスカードも用意されているので、こちらは正式に年会費を経費として損金算入することができます。(個人カードでも経費算入は不可能ではありません)

※営業担当をご紹介可能です。ご希望の場合はお問い合わせフォームよりご連絡下さい。※新生銀行の初年度半額キャンペーンを利用して申し込んだほうが安く持つことができます。

事前準備

数千万円以上の納税をクレジットカードで行う場合、事前入金がほぼ必須となってきます。必要となる手続きをまとめていきます。なお、細かい点はあえて記載しませんが手続き的な楽さではアメックスが最も優れていました。

振込限度額の変更

アメックスであればみずほ銀行六本木支店の口座に送金する必要があり、ラグジュアリーカードであればSMBCの専用バーチャル口座に送金する必要があります。

これらの送金を行うために資金を入れている口座の銀行に連絡し、振込限度額を一時的に引き上げる手続きを行います。額によっては送金目的を尋ねられることがありますし、場合によっては窓口に行く必要があります。したがって、余裕を見て納税期限よりも前に連絡することを強くおすすめします。

ラグジュアリーカードホルダーがよく利用しているであろう新生銀行の場合は、24時間受付の電話番号に電話すれば振込限度額をすぐに上げることができます。なお、振込限度額を800万円以下に下げる手続きはオンライン上からできます。

カード会社へ連絡

アメックスの場合、事前入金はデスクへ電話した後に決済日時と決済場所を伝えて承認を得た後に指定口座へ振り込みます。基本的に当日15時までに振込んだ場合は当日中に事前入金した分枠が広がりますが、翌営業日となることもあります。振込してすぐに反映される訳ではないので注意してください。

ラグジュアリーカードの場合は、振込から2~3日後に事前入金を確認した連絡が来ます。それをもって限度額が引き上げられます。なお、限度額は会員サイトの限度額確認ページにて確認することができます。

振込限度額の変更と同様に、2日ほどの余裕を見て手続きを行うことを強くおすすめします。

クレカ納税の手順(国税庁クレジットカードお支払サイト)

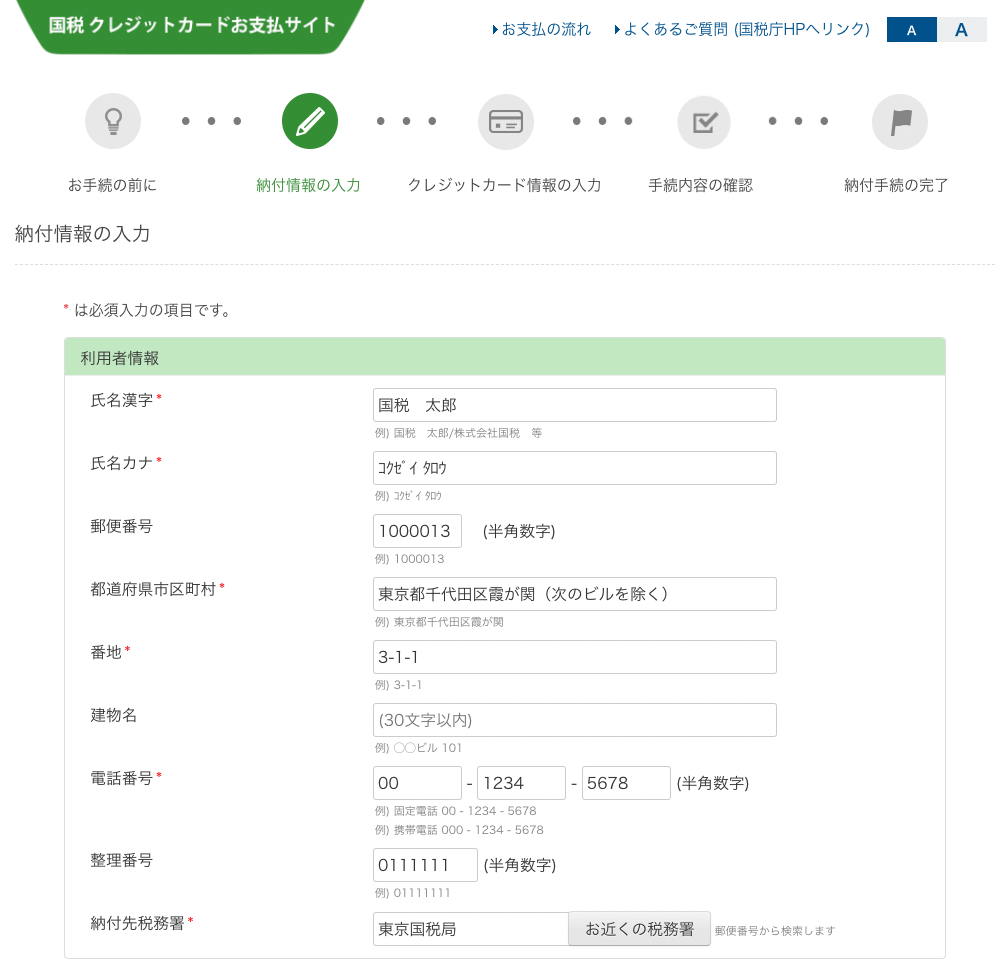

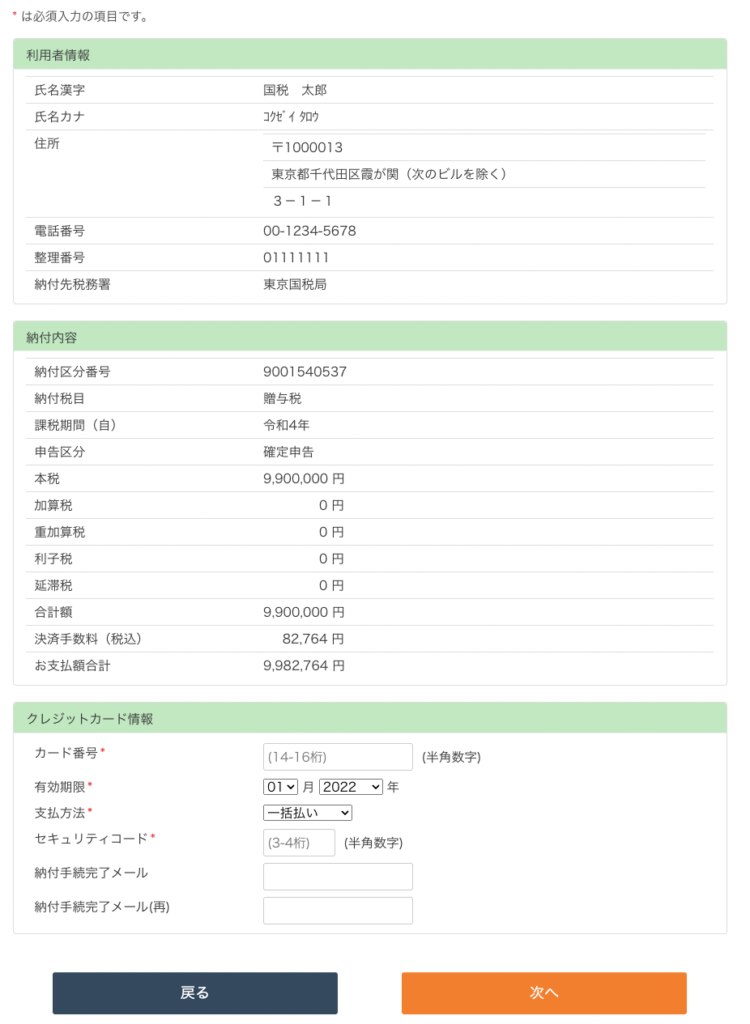

氏名・住所など納税する人物の情報を入力していき、納付書に記載されている所轄税務署をきちんと入力します。

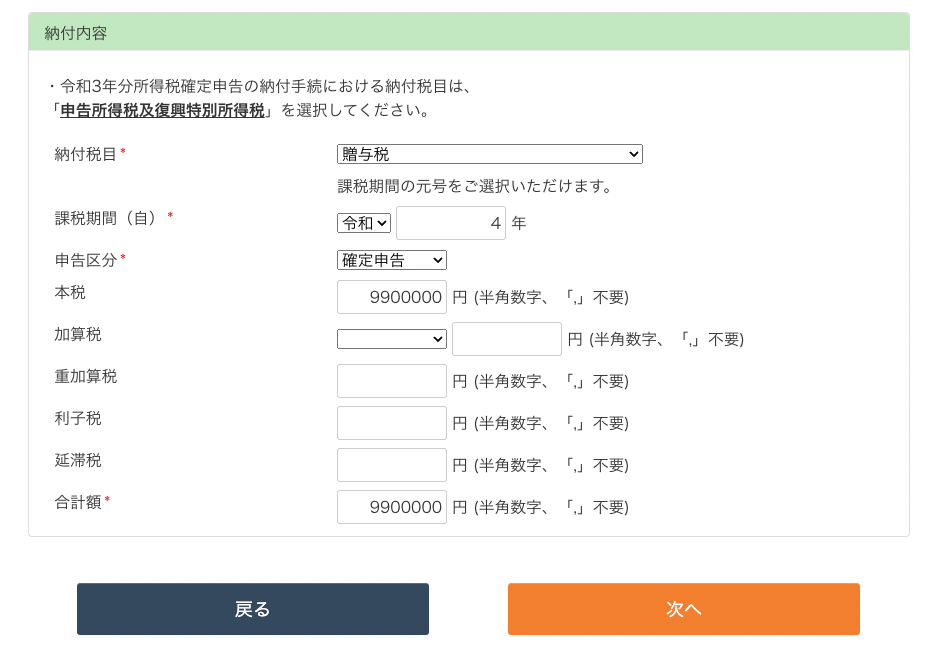

次に納付する税の種別を選択し、課税期間と納税額を入力します。基本的に本税と合計額のみに数字を入力しますが、別途加算税などが課されている場合は納付書や税理士等の指示通りに入力して下さい。

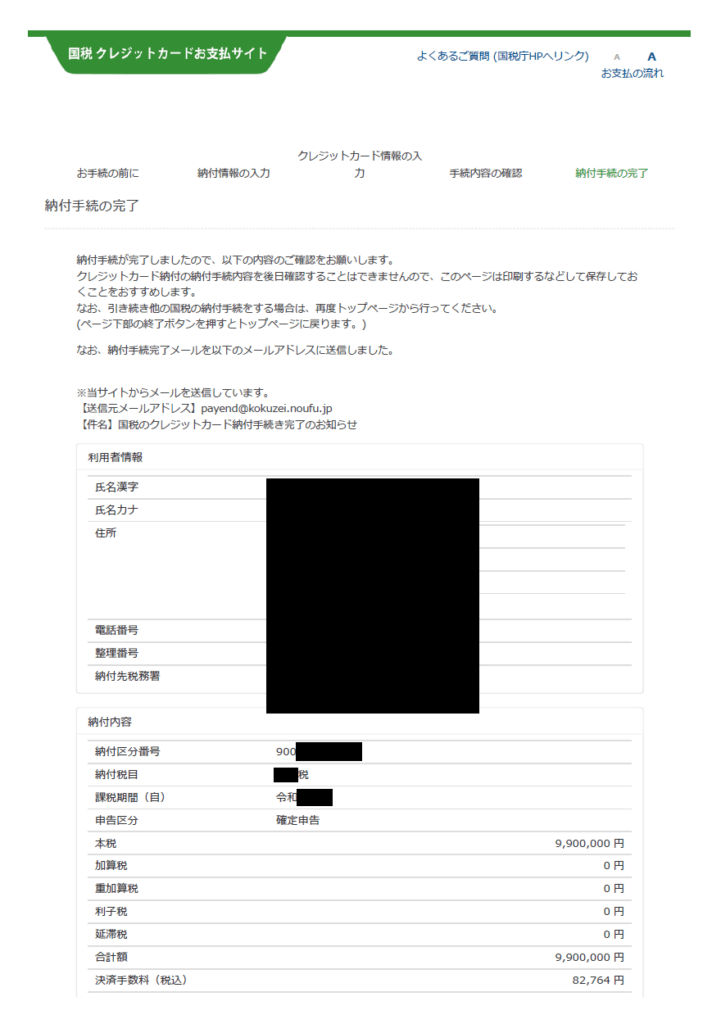

あとは、クレジットカード番号を入力して最終確認画面から進み、決済が無事に完了すると完了ページが表示されます。(納付区分番号は決済ごとに発行されます)

クレカ納税では一回の決済における上限が990万円となっており、納税額が990万円を超える場合は複数回に分けて決済しなければなりません。1億円を納税する場合は、990万*10回+100万円の合計11回決済する必要があります。累計でいくら決済しているかを知ることはできませんので、完了ページを印刷したりPDFで保存するなどして記録を付けることを強く推奨します。

※支払いすぎた場合は所轄税務署に問い合わせた上で返金を受けることが可能です。

振込での納付とは異なり領収証が発行されないため、納税が完了されたかどうかを自分では確認することはできません。不安になるかもしれませんが、氏名と納付先の税務署名が合っていれば何もせずとも問題ありません。次項で解説する納税証明書が公的な証明となります。

納税証明書

前項でも触れましたがクレカ納付の注意点として、領収証が発行されないために納付後に表示されるページをPDFで保存する必要があります。納税したことの公的な証明が必要な場合は、納税証明書の交付(400円)を受ける必要があります。納税証明書は納付した税務署に申請して、窓口で受け取ったり郵送してもらう必要があります。

またクレジットカードの納付の注意点として、支払いが確定するまでは納税証明書に「未納付であるがクレジットカードで支払い済」との旨が記載されます。税務署に問い合わせましたが、一般的に決済から3週間後に納付済ステータスになるという回答でした。納税証明書自体は支払いの翌日以降に税務署へデータが到着した時点から取ることができるようです。

まとめ:クレカ納税のメリットとは

正直なところ額が増えると手数料を計算したりするのが面倒になってしまうので、クレカ納税よりも振込のほうが手間的には楽だったりします。ただ、付与されるポイントなどの特典が馬鹿になりませんし、上位カードを狙う修行においても納税は自身の収入や資産額を客観的に証明する方法の一つですので、カードで決済するメリットは少なくないと思っています。

24時間納税することができて、慣れてさえしまえば短時間で終えることができるのもメリットです。事前入金などの準備さえしてしまえば、あまりにも呆気なく終わってしまうので拍子抜けしてしまうほどです。余談ですが、複数回に分けて決済する場合は複数人でダブルチェックしながら行うことをおすすめします。一人だと打ち間違いなどがないか不安になりましたので。

大きな額の納税をする機会がある方は、是非クレカ納税に挑戦してみて下さい。ご質問や誤りなどがありましたら、お気軽にお問い合わせ下さい。最後までお読みいただきありがとうございます。